Bulle Internet - Définition

La liste des auteurs de cet article est disponible ici.

La purge: lendemains de fête douloureux (de 2000 à ~2005)

La bulle Internet correspond aussi à la période qui a suivi 2000. Beaucoup d'entreprises technologiques réalisaient de bonnes affaires, mais les investisseurs ont largement exagéré l'importance du « très long terme » dans leurs estimations, et négligé de calculer que certaines des sociétés consommaient trop vite leur capital pour espérer atteindre un jour le point d'équilibre.

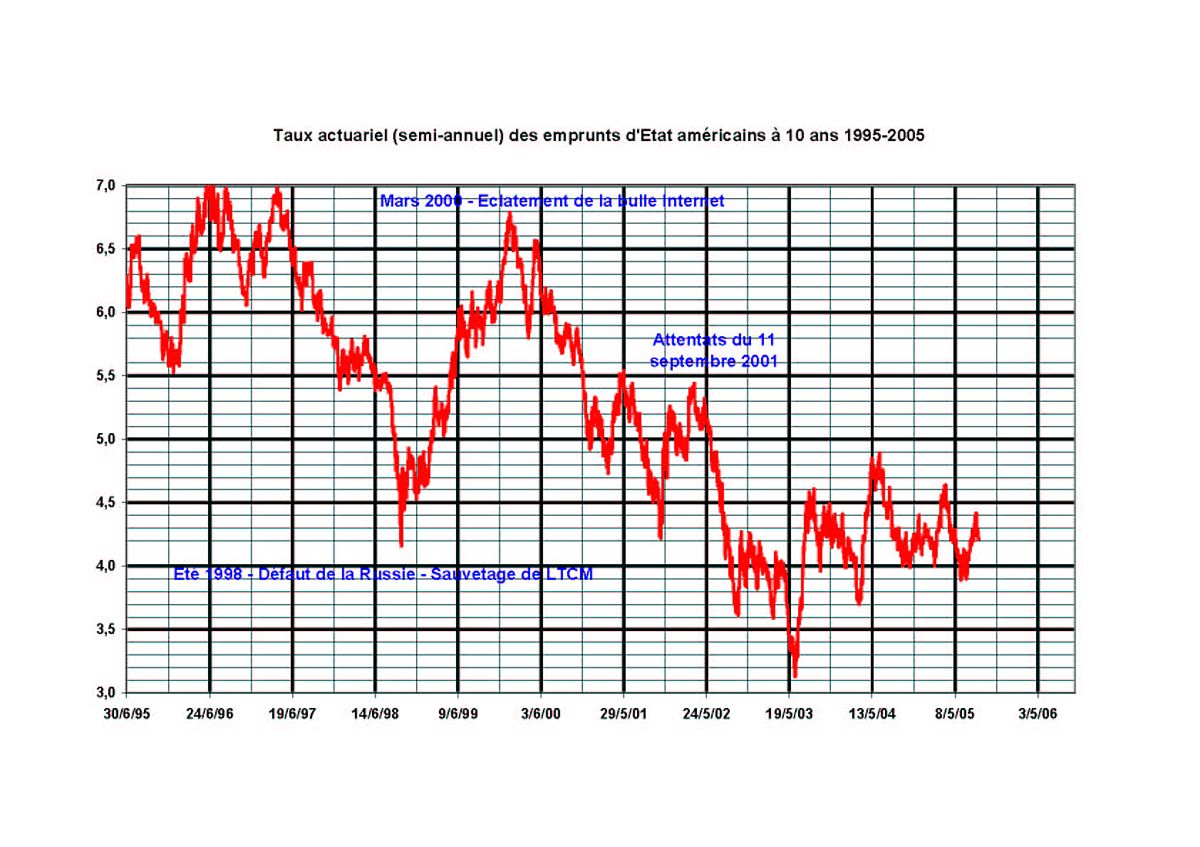

Sous la pression de la remontée des taux d'intérêt à long terme (voir graphique ci-contre), la bulle finit par « éclater » à partir de mars 2000, sous forme d'un krach, s'étendant à l'ensemble des bourses et provoquant une récession économique de ce secteur et de l'économie en général.

Tous les profits réalisés depuis 1995 (145 Mds USD) par les 4 300 sociétés du NASDAQ sont volatilisés par les pertes gigantesques de 2000-2001 (148 Mds USD).

Opérateurs télécoms : endettement, faillites, consolidations

Les opérateurs historiques et mobiles sont à cette date affaiblis par de lourdes dettes, en raison des investissements élevés effectués dans des sociétés à l'étranger et du prix excessif acquitté pour les licences nécessaires aux réseaux mobiles de troisième génération UMTS.

Les opérateurs de grands réseaux optiques (backbones) ont de leur côté une énorme surcapacité en bande passante qui ne trouve pas preneurs. Il s'ensuit une chute des prix des services. Sous l'effet de l'assèchement des marchés des capitaux, les opérateurs les plus fragiles financièrement se font acheter les uns après les autres.

D'autres se mettent sous la protection de la loi américaine des faillites :

- Winstar en avril 2001 (6,3 Mds USD de dette, 2,9 Mds USD d'actifs),

- Viatel en mai 2001 (2.68 Mds USD de dollars de dette),

- Global Crossing en janvier 2002 (l'une des plus grosses faillites aux États-Unis avec 22 Mds USD d'actifs pour 12,4 Mds USD de dettes),

- Worldcom en juillet 2002 (faillite associée avec l'une des plus importantes fraudes comptables de l'histoire des États-Unis)

- Flag Telecom en avril 2002 (2.6 Mds USD de dettes),

- NTL en mai 2002,

- Teleglobe en mai 2002,

- KPN-Qwest en juin 2002.

Equipementiers télécoms : carnets de commande en berne, restructurations massives

Les opérateurs qui ont survécu gèlent leurs investissements dans les réseaux et mettent en place des programmes de réduction drastique des coûts. Les conséquences sont désastreuses en amont sur le chiffre d'affaires des fournisseurs que sont les équipementiers. Leurs bilans sont sérieusement déséquilibrés par d’importants actifs non rentables. Ceci est plus particulièrement vrai pour les groupes (1) qui ont un niveau d'engagement élevé dans le déploiement des grands réseaux optiques et (2) qui doivent supporter de lourds investissements en R&D pour développer des solutions de réseaux mobiles 3G UMTS (que les opérateurs tardent encore aujourd'hui à déployer).

De 2000 jusqu'à 2005 environ, la filière des équipementiers en télécommunications est entrée dans un cycle de récession et au mieux de stagnation, que certains désignent parfois sous le nom d'« hiver nucléaire des télécoms »..

On a assisté pendant cette période à une longue série d'avertissements sur résultats, d'annonces de « réductions de coûts », de faillites et de consolidations.

Équipementiers télécoms : crédits fournisseur et autres pratiques à risque

À partir d'octobre 2000, les investisseurs découvrent que les équipementiers télécoms sont doublement exposés aux risques de faillite des opérateurs. Premièrement, en tant que client, l’opérateur risque de ne jamais payer les factures des produits livrés. Deuxièmement, pour aider à faire aboutir un projet d’investissement réseau et/ou pour devenir « le fournisseur préféré », il apparaît que les équipementiers ont bien souvent proposé à leurs clients de financer à 100% le coût de leurs réseaux, voire dans certains cas d’aller jusqu’à 150% ou 200% (ce qui permet à l’opérateur de financer d’autres charges, telles les licenses radio).

Ce système, qui fonctionne très bien lorsque l’environnement économique est en croissance, se retourne violemment contre les « banquiers » que sont les équipementiers lorsqu'arrive la récession en 2001. Les clauses des contrats de « vendor financing » prévoient en effet que les sommes soient remboursées dans le temps en fonction du succès commercial de l’opérateur (nombre d'abonnés, attente des premiers bénéfices). Or, le succès commercial espéré par les opérateurs tarde à se manifester et dans beaucoup de cas n'arrivera jamais.

Il n’existe aucune étude précise permettant de savoir quelle a été l'exposition réelle des équipementiers. Il semble que pratiquement tous aient eu recours au vendor financing. Selon le journal Total Telecom, Lucent est le plus exposé avec 8 milliards de dollars. Motorola (4 milliards), Nortel (3 milliards), Cisco et Alcatel (2,5 milliards) sont dans une position de risque intermédiaire. Avec 1 milliard de dollars, Nokia et Ericsson se sont montrés les plus « raisonnables ». Plusieurs tribunaux ont à traiter des contentieux d’un nouveau genre entre des opérateurs et leurs fournisseurs. Ainsi, l'opérateur Winstar reproche à l'équipementier Lucent d’avoir supposément violé son contrat de financement, ce qui l’aurait poussé à faire faillite. Il lui réclame 10 milliards de dollars de dommages.

Également, des agences de notation s'inquiètent des difficultés d’un opérateur (360networks), dont le fournisseur (Alcatel) est à la fois le fournisseur et l’actionnaire à hauteur de 700 millions de dollars. Inquiétude justifiée puisque la société fera faillite en juillet 2001.

Opérations « vérité » : dépréciation d'actifs, de stocks inutiles, arrêt d'activités

Les entreprises ont fait de très nombreuses acquisitions au prix fort entre 1995 et 2000, mais après 2000 la valeur des sociétés acquises s'effondre. Dans certains cas, des activités non rentables sont purement et simplement arrêtées, ou revendues à chaque fois avec des moins-values. Les acquéreurs doivent en tenir compte dans leur bilan, en dépréciant les actifs de manière correspondante. Les sociétés cotées en bourse au NYSE sont d'autant plus incitées à le faire qu'à partir de 2002, suite aux scandales Enron et Worldcom, les normes comptables américaines sont modifiées (Loi Sarbanes-Oxley) afin de pénaliser toute irrégularité volontaire ou consciente.

Cette opération a pour incidence de plomber parfois les résultats de manière très lourde. Les directions des entreprises concernées sont amenées à reconnaitre implicitement que leur stratégie en matière d'acquisitions dans les années 1995-2000 les a conduit à un échec.

- AOL Time Warner déclare des pertes annuelles d'environ 100 milliards de dollars, largement imputables à la dépréciation massive des actifs de sa filiale AOL. Au quatrième trimestre 2002, la perte nette est de 45.5 milliards de dollars, dont 44.9 milliards de dollars de dépréciations d'actifs.

- JDS Uniphase enregistre une perte nette de 50 milliards de dollars sur son exercice annuel clos en juin 2001, largement imputable à la dépréciation d'actifs.

- Vivendi présente en mars 2002 des survaleurs considérables de l'ordre de 15,7 milliards d’euros de dépréciation d’actifs et doit passer 6 milliards d’euros d'amortissement de survaleur pour Canal+, 3,1 milliards d'euros pour la branche musique, 1,3 milliard d'euros pour les studios de cinéma et les activités télécoms internationales, 600 millions d'euros pour la branche environnement et 300 millions d'euros pour le pôle internet. Ces dépréciations forcent l’entreprise à déclarer un déficit annuel en France : 13,6 milliards d'euros pour un chiffre d'affaires de 57,4 milliards.

- Alcatel est contrainte de passer des provisions et des dépréciations d'actifs de plus de 3 milliards d'euros (19,68 milliards de francs) en 2001 (stock et composants accumulés, dépréciation de la valeur de la participation dans l'opérateur canadien 360networks, survaleur des acquisitions de Xylan et de Packet Engines)

- Lucent enregistre une perte de 3,7 milliards de dollars au premier trimestre 2001 pour un chiffre d'affaires de 5,9 milliards de dollars. La perte est en grande partie due à une provision de 2,7 milliards de dollars pour restructuration, amortissement de survaleurs, dépréciation d'actifs et pertes exceptionnelles.

- Cisco Systems, qui a mené une politique de croissance externe très agressive (plus de 80 startup achetées), est contrainte en 2001 de provisionner une charge, pour dépréciation d'actifs, de plus de 2,2 milliards de dollars.

- Nortel annonce 19,2 milliards de dollars de perte au deuxième trimestre 2001 explicable pour les deux tiers par des dépréciations d'actifs.

- France Telecom plombe ses résultats avec près d'1 milliard d'euros d'amortissement pour des survaleurs d'acquisition, incluant 480 millions pour l'acquisition d'Orange. Il faut ajouter 3,4 milliards d'euros de dépréciations d'actifs, dont 1,7 milliard pour la mise en bourse d'Orange, 892 millions pour NTL, 715 millions pour sa filiale Global One et 41 millions pour la participation dans Bull.

- Pour NTT DoCoMo, la dépréciation de valeur liée à sa seule participation dans KPN Mobile le contraint à enregistrer une perte de 2,4 milliards d'euros au premier semestre 2001.

- BT déprécie sa participation dans Viag à la hauteur de 3 milliards de livres.

- Telenor déprécie sa participation dans Sonofon.

- Telecom Italia déprécie 1,6 milliard d'euros d'actifs en 2001

- PSInet déclare 5 milliards de pertes en 2001, dont 3,8 milliards de dépréciation d'actifs.

Irrégularités comptables, dissimulations financières et autres malversations

Durant cette période, l'attente des analystes et des investisseurs incitent des PDG, lorsque confrontés à un moment ou à un autre à un ralentissement des ventes de leur société, à surévaluer artificiellement le chiffre d'affaires ou les bénéfices.

- Enron, entreprise du secteur de l'énergie, a dissimulé ses dettes et ses pertes en utilisant frauduleusement des actifs non consolidés et autres entités qualifiées à but spécial. 85 milliards de dollars de capitalisation boursière se sont volatilisés.

- D'autres sociétés dans le secteur technologique, comme Verisign et Elan, sont suspectées d'avoir eu recours à une moindre échelle à ces pratiques de comptes hors bilan.

- Worldcom fait passer frauduleusement environ 3,8 milliards de dollars de dépenses en investissement. C'est l'une des plus importantes fraudes comptables de l'histoire.

- Le câblo-opérateur américain Adelphia a été mis en faillite en 2002 et a fait l'objet de poursuites par la SEC et la justice américaine concernant des transactions hors bilan, ainsi que 4,6 milliards de dollars de prêts abusifs à la famille du fondateur.

- Plusieurs opérateurs en télécommunications, peu connus du grand public, comme Global Crossing, Qwest, 360networks, Cable & Wireless, Level 3 et quelques autres se sont livrés à des échanges fictifs (hollow swaps) de capacité de transmission de trafic. L'opérateur A gonfle artificiellement son chiffre d'affaires en comptabilisant une certaine somme facturée à l'opérateur B, tout en lui versant par ailleurs exactement le même montant, montant qui était ensuite comptabilisé par l'opérateur A comme un investissement. L'opérateur américain Qwest, en jouant avec les rubriques « vente d'équipements » et « vente de capacités », a pu surévaluer de près de 18% son chiffre d'affaires total accumulé entre 1999 et 2001.

- La société Xerox a surévalué son chiffres d'affaires et ses résultats. La société a du réviser l'ensemble de ses comptes sur 5 exercices, impactant plus de 6 milliards de dollars de chiffre d'affaires.

- Le groupe belge Lernout & Hauspie, spécialiste des technologies de reconnaissance, synthèse vocales et traduction automatique, aurait surévalué ses ventes de licences à des startup belges et asiatiques, indirectement sous son contrôle.

- Safran, société française spécialisée dans les systèmes de défense et de sécurité, a annoncé que ses comptes pourraient nécessiter un retraitement d'environ 100 millions d'euros sur plusieurs exercices.

- Altran, société de conseil, a dû corriger en 2002 son bénéfice d'exploitation, de près de 44% à la baisse sur les exercice 2001 et 2002

- AOL Time Warner, groupe de média et de services Internet, a annoncé au troisième trimestre 2002 devoir retraiter ses comptes depuis le troisième trimestre 2000 en raison d'irrégularités comptables. Le chiffre d'affaires a été réduit de 190 millions et le résultat brut d'exploitation de 97 millions de dollars.

- Alsthom, dont la filiale aux États-Unis avait tenté de camoufler les pertes essuyées sur un contrat, a passé des provisions supplémentaires d'environ 100 millions d'euros

Il est probable que d'autres sociétés américaines, européennes et asiatiques sont dans le même cas. Le spectre de fraudes comptables qui pourraient être découvertes à tout instant chez de grandes entreprises hante les milieux financiers et contribue à fragiliser les marchés d'actions.

Rôle des analystes, des sociétés d'audit et des commissaires aux comptes

La complaisance ou la passivité d'autres acteurs aussi divers que sociétés d'audit, analystes financiers, banques et commissaires aux comptes, a contribué très largement à ce que ces irrégularités comptables puissent se produire.

Recours collectifs et surveillance des marchés

Cette cohorte d'irrégularités comptables et de scandales financiers qui ont éclaboussé de grandes sociétés au moment de la bulle technologique font que désormais analystes financiers et investisseurs exigent une communication financière transparente et sincère. La non-transparence, voire la dissimulation volontaire (ou tout ce qui peut y ressembler) d'informations importantes au marché, est impitoyablement pourchassée par les associations de défense des actionnaires et par les autorités de réglementation des activités boursières (la SEC aux États-Unis, la CVMO pour la Bourse de Toronto, l'AMF en France, etc.)

Dirigeants : scandales liés aux régimes de rémunération, démissions et poursuites

Il serait exagéré de laisser entendre que la plupart des dirigeants ont été malhonnêtes. Néanmoins, avec l'éclatement de la bulle technologique, de nombreuses pratiques irrégulières de gestion d'entreprise et, dans certains cas, des activités frauduleuses des plus choquantes ont été dévoilées conduisant nombre de dirigeants à devoir démissionner et dans certains cas à faire l'objet de poursuites :

- démissions pour cause de résultats financiers catastrophiques, révision des comptes

- régimes de rémunération des dirigeants excessifs jusqu’à l’obscénité (méga-programmes de stock options, parachutes dorés, retraites chapeau, avantages divers fantaisistes), alors même que leurs compagnies s’en allaient à vau-l’eau.

- Dans certains cas, ces régimes de rémunération étaient attribués de manière irrégulière (ex. stock-options antidatées). Aux États-Unis, plus de 190 sociétés ont annoncé avoir lancé des enquêtes internes ou faire l'objet d'enquêtes fédérales concernant l'attributions de stock-options.

- Poursuites pour fraude fiscale, conflits d'intérêt, complot, manipulations comptables, fausses déclarations et délits d'initiés. Aux États-Unis, plusieurs dirigeants ont été menottés et menés en prison, devant les caméras de télévision.

Quelques exemples tristement célèbres :

- Scandale lié à des stock-options antidatées: Le fondateur de Comverse Technology, Jacob Alexander, est en fuite, recherché notamment par Interpol. Sont aussi inculpés l'ex-directeur financier, David Kreinberg, et l'ancien secrétaire général, William Sorin. Ils risquent jusqu'à cinq ans de prison. Jacob Alexander sera retrouvé et arrêté quelque temps après en Namibie. La procédure d'extradition est en attente d'une décision judiciaire en juillet 2007. Les conséquences de ces malversations ont été très lourdes pour la société et pour ses salariés. Selon le quotidien israélien Haaretz, le conseil d'administration a donné des instructions à la direction pour liquider la société et ses filiales. La société a perdu 30% de sa valeur et a dû licencier 300 salariés, dont plusieurs dizaines dans ses centres de recherche historiques.

- Scandale lié à des stock-options antidatées : Le câblo-opérateur américain Cablevision Systems a été conduit à devoir réviser l'ensemble de ses comptes 2003, 2004 et 2005 et à révéler qu'il avait accordé des stock-options à un consultant qui ne faisait pas partie des salariés de l'entreprise, et accordé des stock-options antidatées à un cadre dirigeant décédé, alors qu'il était en vie.

Incidences sur les salariés

Les « réductions de coûts » annoncées par les sociétés du secteur des TIC se sont traduites pour les salariés par des plans de départs volontaires, des licenciements secs, des départs en préretraites, des fermetures de sites et des délocalisations massives.

Le site du journal britannique The Financial Times a maintenu à un certain moment un « baromètre » qui montrait que près de 500 000 emplois avaient été supprimés dans le secteur des télécommunications. Cette comptabilisation établie en 2001 n'était que très partielle, puisque de nombreux plans sociaux sont intervenus par la suite. Les opérateurs (Worldcom, Sprint, BT, KPN, France Telecom, Qwest, etc.), les équipementiers (Alcatel, Lucent, Nortel, Cisco, Siemens AG, Ericsson, etc.), les sous-traitants (Flextronics, Solectron, ...) et, en extrémité de chaîne, les fabricants de semi-conducteurs (Motorola, Texas Instrument, STMicroelectronics, etc.) ont tous été touchés.

Incidences sur les investisseurs

La bulle technologique a fait le bonheur de certains investisseurs, notamment les professionnels connaissant le secteur, et qui ont eu la sagacité de vendre leurs actions avant l'effondrement des cours. Mais elle a surtout causé la déception de dizaines de millions de particuliers, qui se sont rendu compte à cette occasion que l'on ne pouvait pas réussir à faire fortune en bourse sans un minimum d'information, d'expérience et de compétences. Ceux-là ont eu l'impression de « se faire plumer » et se promettent de ne plus se faire reprendre. Le phénomène est plus important encore en Amérique du Nord, où près d'un foyer sur deux possèdait des actions de sociétés cotées en Bourse. Certains ont emprunté à leur banque des montants importants afin de pouvoir miser encore plus gros et ont été ruinés.

Incidences sur les retraites

Dans certains pays comme la France, les systèmes de retraite sont financés par une redistribution par répartition avec une solidarité entre les générations. Dans d'autres pays au contraire, notamment en Amérique du Nord, les systèmes de retraites sont financés principalement par capitalisation, ce qui signifie que les contributions de l'entreprise et du salarié sont confiées à des gestionnaires qui les placent avec différentes stratégies, qui peuvent inclure le marché des actions avec parfois une forte composante en valeurs technologiques.

Les déboires boursiers causés par l'éclatement de la bulle technologique ont eu des incidences importantes pour de nombreux salariés qui ont dû repousser leurs projets de retraite ou qui ont dû combiner un statut à la fois de retraité et d'actif sur le marché du travail. Pour désigner ce type de situation, on a créé des oxymores comme « emplois post-carrière » ou (en) retirement job. Par ailleurs, des anciens salariés d'entreprises en difficulté ont constaté a posteriori que leur employeur avait parfois puisé dans le fonds de pension de l'entreprise, quand il ne l'avait pas complètement asséché.

Incidences sur l'immobilier : vers un autre « miracle » ?

De manière localisée, dans certaines régions dotées de nombreux centres de recherche comme la Silicon Valley, on a assisté pendant la phase montante de la bulle à deux ou trois années de folie. Les locaux professionnels étaient pris d'assaut par les jeunes entreprises qui poussaient comme des champignons. Ce phénomène a également été observé (toutes proportions gardées) dans certains quartiers de grandes villes comme le Sentier à Paris. Les « millionnaires » en stock-options faisaient flamber le prix des logements privés. Les montants étaient tels que de simples salaires ne permettaient plus d'acheter quoi que ce soit seul. Le marché s'est replié en 2000 et en 2001 : surcapacité des locaux professionnels, chute des loyers de bureaux et des logements privés, licenciements, nouveaux chômeurs, nouveaux pauvres et difficultés financières de toutes sortes.

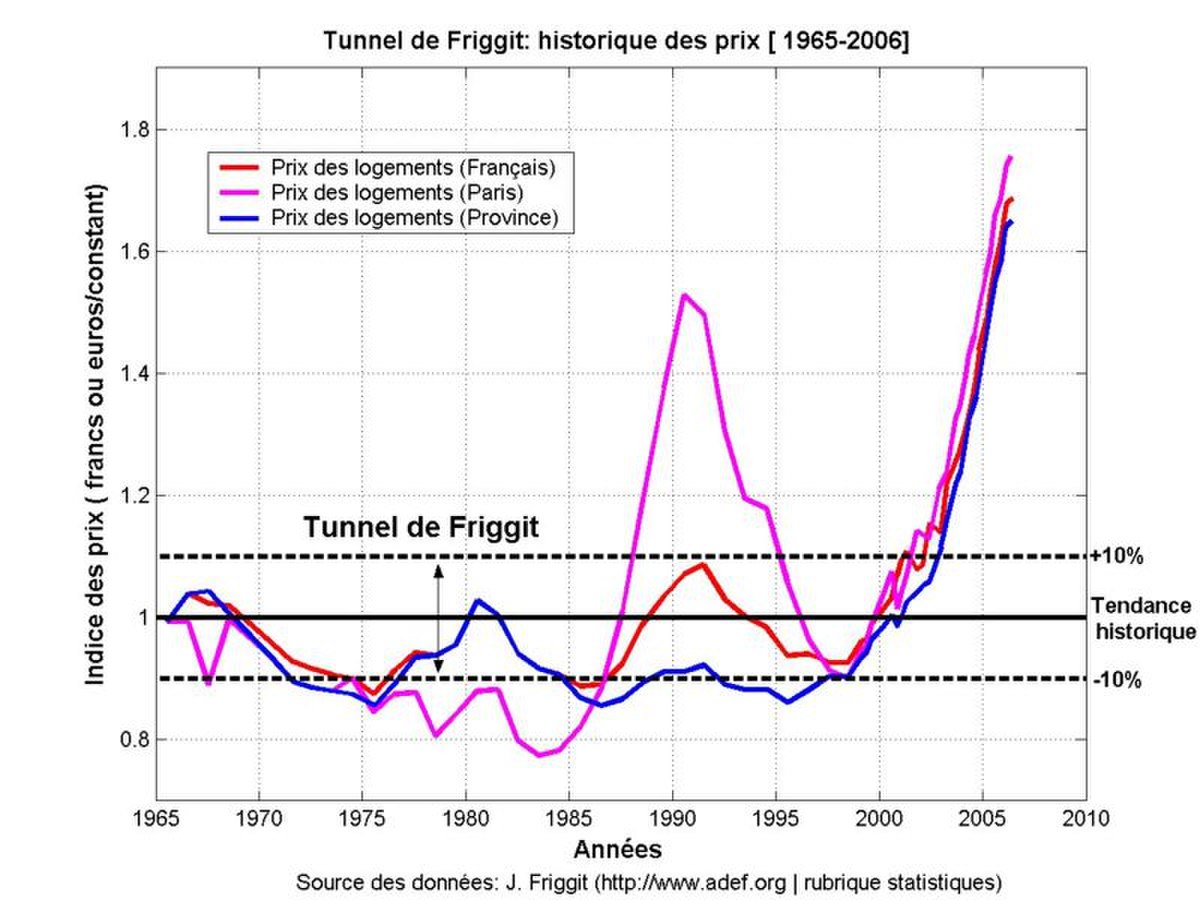

À l'échelle mondiale, après l'éclatement d'une première bulle spéculative au début des années 1990, on assiste à une forte baisse du prix de l'immobilier jusqu'à un niveau plancher vers 1998, puis à une hausse des prix sans précédent depuis 2001-2002 jusqu'à aujourd'hui. Un des facteurs expliquant cette hausse est que d'importantes liquidités étaient auparavant placées sur des actions de sociétés cotées en bourse, et qu'ensuite elles ont été re-dirigées vers le marché de l'immobilier considéré comme plus sûr et plus rémunérateur.